ในช่วง 20 ปีมานี้ “อสังหาริมทรัพย์” ของประเทศไทยขยายตัวอย่างรวดเร็ว ส่วนหนึ่งเป็นผลมาจากการพัฒนาของ “ความเป็นเมือง” ทำให้ฝั่ง Supply แข่งกันสร้างโครงการใหม่มากมาย โดยเฉพาะคอนโดมิเนียมที่เกาะไปตามการเกิดขึ้นของคมนาคมขนส่ง ระบบรางอย่างรถไฟฟ้า รวมทั้งถนนเส้นใหม่ และฝั่ง Demand เพิ่มขึ้น มีทั้งซื้อเพื่ออยู่อาศัยเอง และซื้อเพื่อการลงทุน

สิ่งที่เกิดขึ้นคือ ราคาอสังหาริมทรัพย์ในไทยในทำเลต่างๆ พุ่งสูงขึ้นต่อเนื่อง สวนทางกับ GDP ประเทศ และค่าจ้างแรงงาน

แต่แล้วในช่วงไม่กี่ปีมานี้ ภาวะเศรษฐกิจประเทศไทยซบเซา ทั้งเหตุปัจจัยภายในประเทศเอง และปัจจัยนอกประเทศ แน่นอนว่าเมื่อเศรษฐกิจชะลอตัว ย่อมกระทบกับภาคอสังหาริมทรัพย์อย่างไม่อาจหลีกเลี่ยงได้

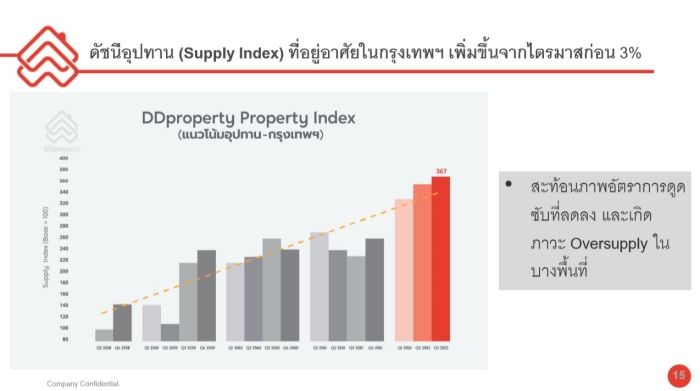

หลังจากที่ก่อนหน้านั้น Developer ต่างแข่งกันขึ้นโครงการใหม่ ผลปรากฏว่าเวลานี้บางทำเลเริ่มตกอยู่ในภาวะ Oversupply ในขณะที่ภาค Demand หดตัว เนื่องจากคนชะลอการตัดสินใจซื้อออกไปก่อน แม้จะมีกำลังซื้อจากต่างประเทศเข้ามาก็ตาม แต่ผลพวงจากสถานการณ์ค่าเงินบาทแข็ง – เศรษฐกิจโลก ทำให้ชาวต่างชาติที่กำลังสนใจอสังหาฯ ในไทยเปลี่ยนใจ หรือยอมทิ้งเงินดาวน์

ในขณะที่ถ้ามองไป 10 ปีข้างหน้า จะพบว่า “อสังหาริมทรัพย์ไทย” ต้องเผชิญกับความท้าทายในหลายเรื่อง ไม่ว่าจะเป็น สังคมสูงวัย ย่อมส่งผลกระทบต่อ Demand การซื้อที่อยู่อาศัยลดลง และอีกปัญหาระดับประเทศ คือ หนี้ครัวเรือนไทยที่นับวันมีแต่จะเพิ่มสูงขึ้น โดยประชากรกลุ่มที่แบกภาระหนี้มากสุด คือ Gen Y และ Gen X แต่ต้องจับตาอย่างใกล้ชิดกับ Gen Z ซึ่งปัจจุบันด้วยสังคม และวิถีชีวิตที่เปลี่ยนไป ทำให้ประชากรกลุ่มนี้ ก่อหนี้เร็วขึ้น

MarketingOops! ได้สรุปความจริง และความท้าทาย 20 ข้อของตลาดอสังหาริมทรัพย์ในประเทศไทยที่เกิดขึ้นในรอบ 20 ปีที่ผ่านมา และสิ่งที่กำลังจะเกิดขึ้นในช่วง 10 ปีข้างหน้านับจากนี้จากงานสัมมนา “DDproperty Property Market Outlook 2020”, ข้อมูลอสังหาริมทรัพย์ เพื่อการพาณิชย์จาก “CBRE” และข้อมูล พ.ร.บ. ภาษีที่ดินและสิ่งปลูกสร้างจาก “สำนักงานเศรษฐกิจการคลัง กระทรวงการคลัง”

1. การเกิดขึ้นของ “รถไฟฟ้า” เปลี่ยนวิถีชีวิตคนเมือง – สร้าง Landscape อุตสาหกรรมอสังหาฯ ใหม่

นับตั้งแต่กรุงเทพฯ มีรถไฟฟ้า BTS ให้บริการเมื่อปี 2542 และรถไฟฟ้าใต้ดิน MRT เมื่อปี 2547 ก่อนจะขยายไปสู่เส้นทางอื่น ๆ ทั้งในกรุงเทพฯ และปริมณฑล ทำให้ตลาดอสังหาริมทรัพย์ในพื้นที่กรุงเทพฯ และบริเวณโดยรอบมีการเปลี่ยนแปลงอย่างเห็นได้ชัด

นั่นคือ รูปแบบการอยู่อาศัยของคนกรุงเทพฯ จากเดิมที่เป็นรูปแบบแนวราบ เริ่มปรับเปลี่ยนเป็นแนวสูง หรือคอนโดมิเนียมมากขึ้น โดยเฉพาะตามแนวรถไฟฟ้า

โดยช่วงเวลา 10 ปีที่ผ่านมา พื้นที่ใจกลางเมืองตามแนวรถไฟฟ้ากลายเป็นที่อยู่อาศัยรูปแบบคอนโดมิเนียม เจาะกลุ่มคนรุ่นใหม่ และผู้ที่ทำงานใจกลางเมือง ส่วนพื้นที่ชานเมืองจะล้อมรอบด้วยบ้านเดี่ยว และทาวน์เฮ้าส์

สิ่งที่มาพร้อมกับการขยายโครงข่ายรถไฟฟ้าคือ ราคาที่ดินและที่อยู่อาศัยสูงขึ้น ผลักดันให้ผู้ที่รายได้ไม่มากนักต้องออกไปอยู่พื้นที่ชานเมืองมากขึ้น

โดยราคาที่ดินในช่วง 10 ปีที่ผ่านมา เพิ่มขึ้นโดยเฉลี่ยปีละประมาณ 8% ขณะที่รายได้ของผู้บริโภคปรับขึ้นเพิ่มเพียง 3%

หมายความว่ารายได้ปรับเพิ่มขึ้นไม่ทันราคาที่ดินและที่อยู่อาศัย ทำให้ผู้ซื้อที่อยู่อาศัยต้องอยู่ในคอนโดมิเนียมที่มีขนาดห้องเล็กลงเรื่อย ๆ จากกำลังซื้อที่เท่าเดิม ในขณะที่ราคาที่ดินแพงขึ้น และปัจจุบันตามกฎหมายกำหนดให้คอนโดมิเนียมมีพื้นที่ใช้สอยน้อยที่สุดอยู่ที่ 21 ตารางเมตรต่อห้อง

2. มาตรการกระตุ้นภาคอสังหาฯ จากภาครัฐ ส่งผลทั้งเชิงบวก และเชิงลบ

ปัจจัยสำคัญที่กระตุ้นภาคอสังหาริมทรัพย์ได้เป็นอย่างมาก คือ มาตรการของธนาคารแห่งประเทศไทย (ธปท.) และภาครัฐซึ่งส่งผลทั้งปัจจัยบวกและปัจจัยลบ เช่น มาตรการสนับสนุนการซื้อบ้านหลังแรก ทำให้ตลาดเติบโตตามระยะเวลาของมาตรการ แต่ก่อนหรือหลังจากนั้นตลาดมักชะลอตัวเพื่อปรับเข้าสู่ภาวะสมดุล และทำให้หนี้ครัวเรือนเพิ่มสูงขึ้น

จากข้อมูลของ สำนักงานสภาพัฒนาการเศรษฐกิจและสังคมแห่งชาติ (สศช.) พบว่า โดยเฉลี่ยหนี้จากสินเชื่อเพื่อที่อยู่อาศัยมีสัดส่วนอยู่ที่ประมาณ 33% ของหนี้ครัวเรือนทั้งหมด

ปี 2554 – 2555 รัฐบาลออกโครงการบ้านหลังแรก

-

กระทรวงการคลังได้เสนอมาตรการลดหย่อนภาษี สาหรับผู้ซื้อบ้านหลังแรก และราคาที่อยู่อาศัยไม่เกิน 5 ล้านบาท โดยผู้ที่ซื้อสามารถนำค่าใช้จ่ายเพื่อหักลดหย่อนภาษีเงินได้บุคคลธรรมดาได้ไม่เกิน 10% ของราคาบ้าน

-

นอกจากนี้สำหรับโครงการบ้านหลังแรกราคาไม่เกิน 1 ล้านบาท อัตราดอกเบี้ย 0% ระยะเวลา 3 ปี

-

วงเงินกู้อัตราดอกเบี้ยต่ำพิเศษ หรือ Soft Loan 300,000 ล้านบาท จาก ธปท. เพื่อช่วยเหลือประชาชนที่ต้องการซ่อมแซมที่อยู่อาศัยหรือซื้อบ้านหลังใหม่ ในอัตราดอกเบี้ย 3% ระยะเวลา 5 ปี

-

ปี 2555 ผู้ประกอบการรายใหญ่ ได้บุกโครงการที่อยู่อาศัยในต่างจังหวัดมากขึ้น อาทิ ชลบุรี ขอนแก่น นครราชสีมา เชียงใหม่ ภูเก็ต หาดใหญ่ อุดรธานี อุบลราชธานี เป็นต้น

ปี 2558 – 2559 รัฐบาลคณะรักษาความสงบแห่งชาติ (คสช.) ออกโครงการบ้านหลังแรก

-

มาตรการการเงิน โดยธนาคารอาคารสงเคราะห์ (ธอส.) ออกมาตรการเพื่อส่งเสริมการให้สินเชื่อที่อยู่อาศัยแก่ผู้มีรายได้น้อยและปานกลาง โดยระยะเวลาการกู้ไม่เกิน 30 ปี และมีกลุ่มเป้าหมาย คือผู้ที่มีรายได้ต่อเดือนไม่เกิน 30,000 บาท

-

มาตรการการคลัง การลดค่าธรรมเนียมการเรียกเก็บค่าธรรมเนียมจดทะเบียนการโอน และค่าจดทะเบียนการจำนองอสังหาริมทรัพย์ จากเดิม 2% ของราคาประเมินทุนทรัพย์ในกรณีการโอน และ 1% ของมูลค่าที่จำนอง เหลือ 0.01%

-

นอกจากนี้ ยังมีการยกเว้นภาษีเงินได้บุคคลธรรมดา สำหรับรายได้ที่จ่ายไปเพื่อซื้ออสังหาริมทรัพย์ ที่มีมูลค่าไม่เกิน 3 ล้านบาท เพื่อใช้เป็นที่อยู่อาศัยของตนเองเป็นจำนวน 20% ของมูลค่าอสังหาริมทรัพย์ โดยต้องเป็นการซื้อครั้งแรกและเพื่อเป็นที่อยู่อาศัยจริง ผู้ซื้อสามารถใช้สิทธิยกเว้นภาษีเงินได้บุคคลธรรมดาต่อเนื่องกัน 5 ปี

ปี 2561 – 2562 ภาครัฐคุมเข้มการปล่อยสินเชื่อ

-

2561 ออกมาตรการทางภาษี โดยต้องเป็นการซื้อที่อยู่อาศัยหลังแรก เพื่อเป็นการซื้ออยู่อาศัยจริงในราคาไม่เกิน 5 ล้านบาท สามารถนำมาเป็นค่าลดหย่อนภาษีเงินได้บุคคลธรรมดา ตามจำนวนจ่ายจริงแต่ไม่เกิน 200,000 บาท

-

2562 ไตรมาสแรก ธปท. กำหนดวงเงินการปล่อยสินเชื่อต่อสินทรัพย์ (LTV) มีอัตราลดลงเหลือ 80% จากเดิมเกณฑ์กำหนดอยู่ที่ 90-95% โดยพุ่งเป้าไปยังกลุ่มอสังหาริมทรัพย์ สัญญาที่ 2 สัญญาที่ 3 และที่อยู่อาศัยราคาเกิน 10 ล้านบาท ทำให้ต้องมีการวางเงินดาวน์ที่สูงขึ้น ส่วนกลุ่มบ้านหลังแรกไม่มีผลกระทบ ซึ่งได้เริ่มมีผลตั้งแต่วันที่ 1 เมษายนที่ผ่านมา

ในช่วง 10 ปีที่ผ่านมา คนไทยมีแนวโน้มซื้อที่อยู่อาศัยมากขึ้น โดยสัดส่วนคนเป็นหนี้เพื่อที่อยู่อาศัยปรับตัวเพิ่มขึ้นอย่างต่อเนื่องในทุกช่วงอายุ จากข้อมูลของ สศช. พบว่า พฤติกรรมการซื้อที่อยู่อาศัยของคนไทยส่วนใหญ่มักเริ่มซื้อในช่วงอายุ 31 – 40 ปี

3. 5 ปัจจัยหลักผลักดันอสังหาฯ ไทยโตในช่วง 10 ปีที่ผ่านมา

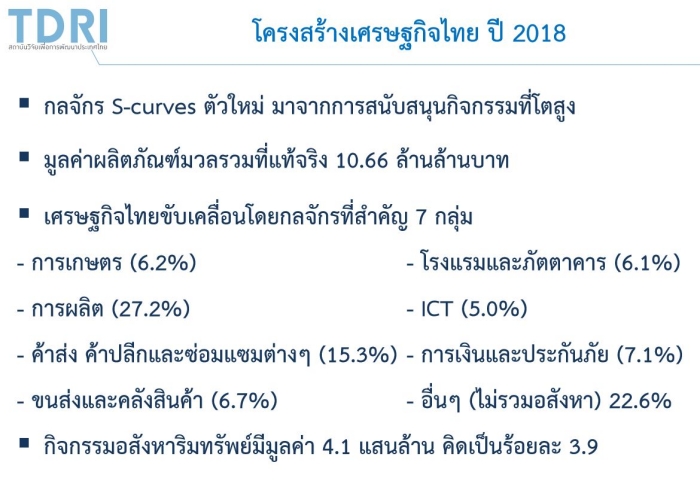

ข้อมูลจาก “TDRI” ฉายภาพวาอสังหาริมทรัพย์ จะมีอัตราการเติบโตทางธรรมชาติเป็นพื้นฐาน นั่นคือ การเพิ่มขึ้นของประชากร และรายได้โตขึ้นตามภาวะเศรษฐกิจ ทำให้มีความต้องการที่อยู่อาศัยมากขึ้น

แต่มีอีกปัจจัยที่ส่งผลให้ความต้องการอสังหาริมทรัพย์ เพิ่มขึ้น หรือน้อยลง คือ “S-Curve”

“S-Curve” คือ ปัจจัยเสริมที่กระตุ้นให้ความต้องการอสังหาริมทรัพย์เพิ่มขึ้นมากกว่าปกติ โดยในช่วงกว่า 10 ปีที่ผ่านมา (2550 – 2560) มี 5 S-Curve สำคัญที่ผลักดันอสังหาริมทรัพย์ประเทศไทยเติบโต ประกอบด้วย

S-Curve 1 : การเติบโตของความเป็นเมือง

ปี 2550 บ้าน – การเช่าที่อยู่อาศัยโดยรวมในประเทศไทย อยู่ที่ 18.08 ล้านครัวเรือน แบ่งเป็นอยู่ในพื้นที่ในเมือง 5.76 ล้านครัวเรือน และอยู่ในชนบท 12.31 ล้านครัวเรือน

ปี 2560 บ้าน และการเช่าที่อยู่อาศัยในเมือง เพิ่มขึ้นเป็น 9.99 ล้านครัวเรือน ในขณะที่การอยู่อาศัยในชนบทลดลง เหลือ 11.39 ล้านครัวเรือน

อย่างไรก็ตาม ปัจจุบันประเทศไทยอยู่ในภาวะสังคมสูงวัย และมีแนวโน้มรุนแรงขึ้นใน 10 ปีข้างหน้า สิ่งที่ตามมาจากสังคมสูงวัย คือ ความต้องการซื้อที่อยู่อาศัยลดลง ซึ่งเป็น “ปัจจัยเสี่ยง” ของอสังหาริมทรัพย์ไทย

เช่น ในอดีต สังคมไทยเป็นครอบครัวใหญ่ เมื่อลูกหลานโตขึ้น แยกย้ายออกไปมีครอบครัว แต่ละคนซื้อบ้านเป็นของตัวเอง แต่อนาคตคนไทยอายุยืนมากขึ้น ครอบครัวเล็กลง และอัตราการเกิดลดลง นั่นหมายความว่าเด็ก 1 คน มีคนดูแลโดยเฉลี่ย 4 คน ดังนั้นในอนาคตเด็กคนนี้จะได้มรดกบ้านจากปู่ย่าตายาย และพ่อแม่ จึงอาจไม่จำเป็นต้องซื้อบ้านของตัวเอง ส่งผลให้ Demand ในภาคอสังหาริมทรัพย์ลดลง

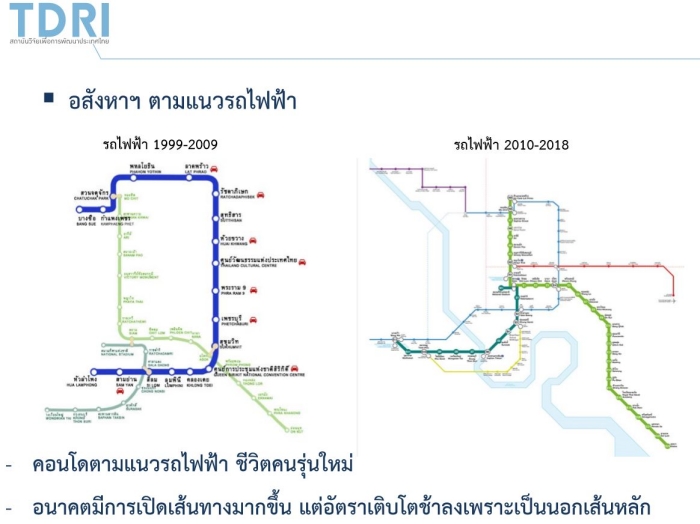

S-Curve 2 : การเติบโตอสังหาริมทรัพย์ตามแนวรถไฟฟ้า

การเกิดขึ้นของรถไฟฟ้า ทำให้เกิด S-Curve ที่สูงมากของธุรกิจอสังหาริมทรัพย์ โดยเฉพาะในยุคแรกของรถไฟฟ้า ทำให้คอนโดมิเนียมตามแนวรถไฟฟ้าเติบโตดีมาก สร้างกำไรให้กับ Developer เป็นจำนวนมาก

แต่ในยุคหลังมานี้ แม้จะมีเส้นรถไฟฟ้าขยายมากขึ้น แต่กลับพบว่าอสังหาริมทรัพย์ตามแนวรถไฟฟ้าเริ่มชะลอตัวลง ไม่พีคเหมือน 20 ปีที่แล้ว

เนื่องจากพบปัจจัยความจริงที่ว่า การเปิดเส้นทางรถไฟฟ้ามากขึ้น แต่คนยังมองว่าศูนย์กลางการเดินทางโดยรถไฟฟ้าสายหลัก ยังคงอยู่ใน 3 เส้นทาง คือ เส้นสุขุมวิท, เส้นรัชดาฯ, เส้นพหลโยธิน ยังเป็นหัวใจสำคัญของเศรษฐกิจ ขณะที่สายอื่นๆ เป็นตัวเชื่อมเข้ามาในพื้นที่ใจกลางเมืองมากกว่า เพราะฉะนั้นถึงแม้อสังหาริมทรัพย์ตามแนวรถไฟฟ้า ยังคงเติบโต แต่ S-Curve ตัวนี้ก็จะช้าลง

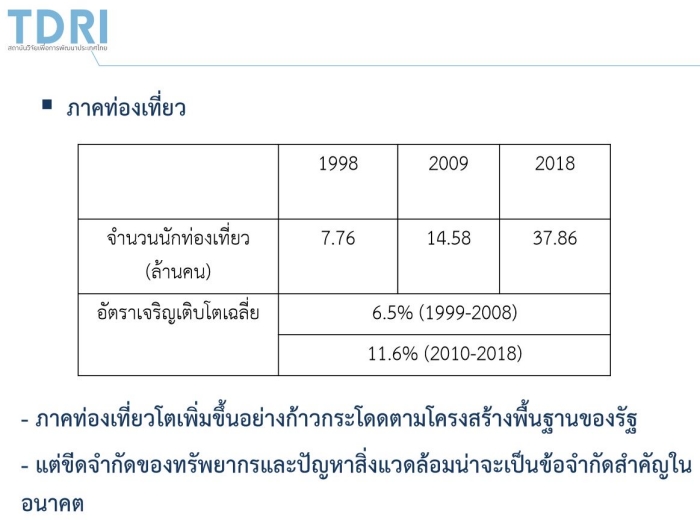

S-Curve 3 : ภาคท่องเที่ยว

ในช่วงปี 2541 – 2551 จำนวนนักท่องเที่ยวต่างประเทศ เดินทางมาไทย เพิ่มขึ้นปีละ 6.5% จาก 7.76 ล้านคน เพิ่มเป็น 14 ล้านคน

ขณะที่ในช่วง 10 ปีนี้ นักท่องเที่ยวต่างประเทศเดินทางมาไทยเพิ่มขึ้นจาก 14 ล้านคน เป็น 37 ล้านคน

อย่างไรก็ตามยังมีคำถามต่อว่า ภาคการท่องเที่ยวของไทยจะสามารถรักษาการเติบโตลักษณะนี้ต่อไปได้อีกในอนาคตหรือไม่ เพราะปัจจุบันเริ่มพบว่าการท่องเที่ยวต่างๆ ของไทยเริ่มถึงขีดจำกัด ทั้งด้านทรัพยากร และปัญหาสิ่งแวดล้อม เช่น ขยะมลพิษ มลภาวะ

ดังนั้นถ้าภาครัฐไม่บริหารจัดการให้ดี อีก 10 ปีข้างหน้าภาคการท่องเที่ยวของไทยอาจไม่เฟื่องฟูเหมือนในอดีต และ S-Curve ตัวนี้ ก็จะไม่ใช่ปัจจัยที่ผลักดันภาคอสังหาริมทรัพย์ให้เติบโต

S-Curve 4 : การค้าชายแดน

การค้าชายแดนของไทย เติบโตอย่างมากเมื่อ 20 ปีที่แล้ว (2542 – 2551) โดยเฉลี่ย 15.8% ต่อปี แต่ 10 ปีที่ผ่านมานี้ เติบโตลดลงเหลือ 6.4% ต่อปี

ต้องจับตาดูว่าภาครัฐจะสามารถรักษาการเติบโตของเศรษฐกิจการค้าชายแดนได้หรือไม่ เพราะถ้าทำได้ จะเป็น S-Curve ตัวหนึ่งที่ผลักดันภาคอสังหาริมทรัพย์ของไทยต่อไปได้อีก

อย่างไรก็ตาม มีปัจจัยหนึ่งที่ภาครัฐควรให้ความสำคัญคือ โครงสร้างพื้นฐานด้านการคมนาคมขนส่งของไทย ไม่ได้เชื่อมกับจีน ในขณะที่จีนวางแผนระบบคมนาคมขนส่งของจีน เชื่อมต่อกับประเทศต่างๆ ในเอเชียตะวันออกเฉียงใต้ ย่อมทำให้สินค้าจากจีน เข้าถึงตลาดในภูมิภาคนี้ เช่น ลาว เวียดนาม กัมพูชา เมียนมาร์ได้ง่ายขึ้น ซึ่งอาจทำให้การค้าชายแดนของไทย ถูกสินค้าที่มาจากจีนโดยตรงตีตลาด

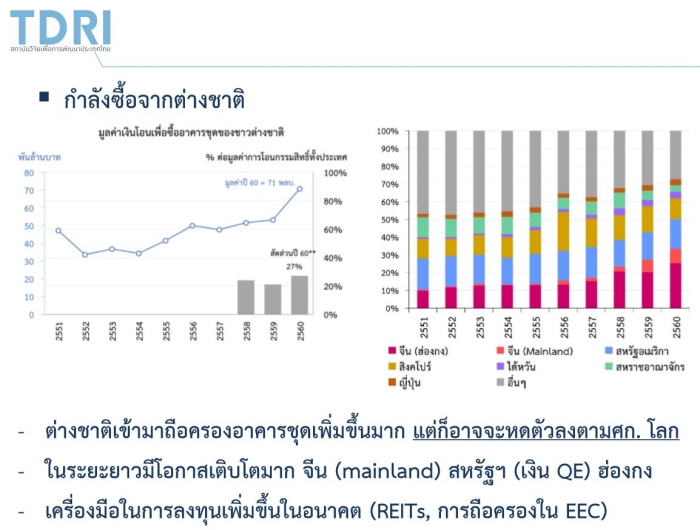

S-Curve 5 : กำลังซื้อของต่างประเทศ

อีกปัจจัยสำคัญของตลาดอสังหาริมทรัพย์ไทยในช่วง 10 ปีที่ผ่านมาคือ “กำลังซื้อของต่างประเทศ” โดยเฉพาะจากฮ่องกง และจีน ตามมาด้วยสหรัฐอเมริกา

ถึงแม้กำลังซื้อจากต่างประเทศ จะเป็นกำลังซื้อที่มีศักยภาพสูง แต่ขณะเดียวกันต้องพิจารณาด้าน “ความเสี่ยง” ด้วยเช่นกัน

เพราะถ้าภาครัฐไทยมีนโยบายเปิดรับชาวต่างชาติ ซื้ออสังหาฯ ไทยมากขึ้น โดยที่ยังไม่มีนโยบาย หรือมาตรการป้องกันความเสี่ยงรองรับ อาจนำไปสู่ปัญหาความมั่นคงในอนาคตได้ เช่น ทุนจีนเข้ามายึดครองไทย ด้วยการถือสินทรัพย์ของไทย

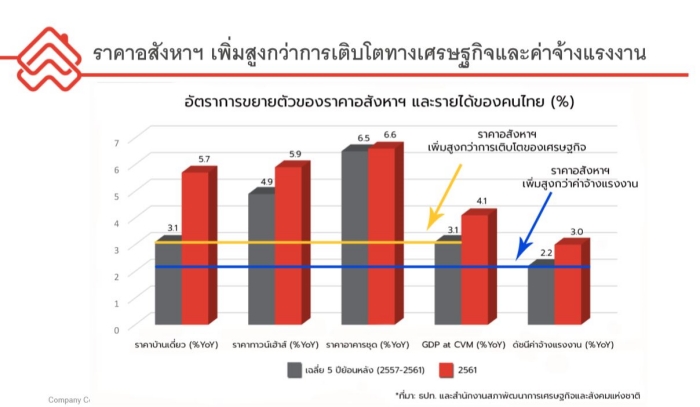

4. ราคาอสังหาฯ เพิ่มสูงกว่า GDP ประเทศ และค่าจ้างแรงงาน

ในช่วง 5 ปีย้อนหลัง ราคาอสังหาริมทรัพย์ในไทย ทั้งบ้านเดี่ยว, ทาวน์เฮ้าส์ และคอนโดมิเนียม เพิ่มสูงขึ้นกว่าการเติบโตทางเศรษฐกิจ และค่าจ้างแรงงาน

คำถามที่เกิดขึ้นคือ ในยุคสภาวะเศรษฐกิจชะลอตัวอย่างนี้ คนไทยจะมีความสามารถในการซื้ออสังหาริมทรัพย์ได้มากน้อยแค่ไหน ?!

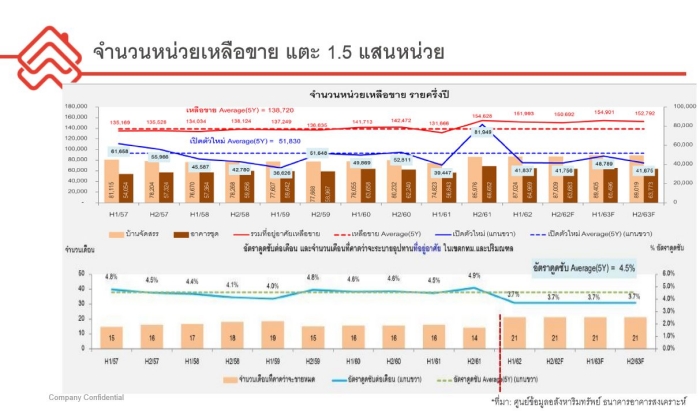

ยิ่งในปี 2562 มีปัจจัยสภาวะเศรษฐกิจ ประกอบกับหนี้ครัวเรือนที่ยังอยู่ในระดับสูง และมี “มาตรการกำกับดูแลสินเชื่อเพื่อที่อยู่อาศัย” หรือ “Loan to Value” (LTV) ของธนาคารแห่งประเทศไทย (ธปท.) บังคับใช้ ส่งผลให้กำลังซื้อถดถอย และเกิด Supply คงค้างในตลาดเป็นจำนวนมาก ซึ่งข้อมูลจากธนาคารอาคารสงเคราะห์รอบไตรมาสล่าสุด มียอดสะสมอยู่ที่กว่า 150,000 ยูนิต

5. Developer ปรับตัว เปิดตัวโครงการน้อยลง

เมื่อผู้บริโภคชะลอการซื้ออสังหาริมทรัพย์ ทำให้ Developer ปรับตัวด้วยการเปิดโครงการใหม่น้อยลง แล้วเร่งระบายสต็อคคงค้าง เพื่อให้ตลาดดูดซับของเก่าออกไปให้ได้มากที่สุดก่อน ซึ่งส่วนใหญ่อยู่ในช่วงระดับราคาต่ำกว่า 3.5 ล้านบาท โดยใช้โปรโมชั่นมาเป็นกลยุทธ์กระตุ้นการตัดสินใจของผู้บริโภค

ดังนั้น ใครที่มีความพร้อมในการลงทุนอสังหาริมทรัพย์ ถือว่าช่วงเวลานี้เป็นเวลาทองของผู้บริโภคที่จะได้ของดี – ราคาถูก เพราะ Developer ต้องการระบายสต็อคสินค้าออกไปให้ได้มากที่สุด

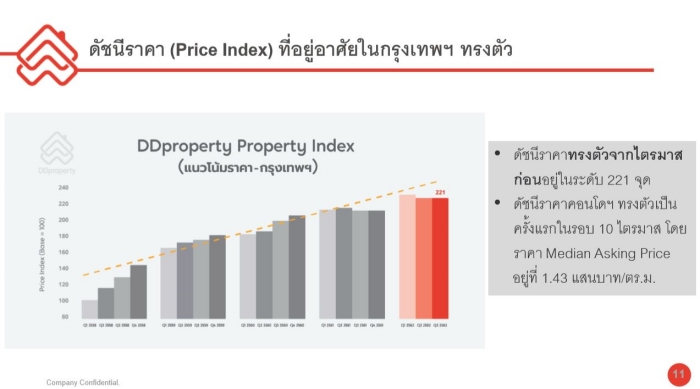

6. ดัชนีราคาคอนโดมิเนียม ทรงตัวครั้งแรกในรอบ 10 ไตรมาส

รายงาน DDproperty Property Index รอบล่าสุด พบว่าดัชนีราคาที่อยู่อาศัยในกรุงเทพฯ ค่อนข้างทรงตัว สอดคล้องกับสภาวะเศรษฐกิจที่ยังไม่ฟื้นตัวดีนัก แม้ว่าในช่วงไตรมาส 1/2562 จะยังเติบโตได้ดี แต่เป็นผลมาจากอัตราเร่งก่อนการบังคับใช้มาตรการ LTV ในช่วงไตรมาส 2/2562

ที่น่าสังเกตคือ ดัชนีราคาคอนโดมิเนียมทรงตัวเป็นครั้งแรกในรอบ 10 ไตรมาส โดยปัจจุบันราคากลาง (Median Asking Price) อยู่ที่ 1.43 แสนบาทต่อตารางเมตร สะท้อนได้ว่า Developer เห็นแล้วว่าท่ามกลางสภาวะขณะนี้มี Supply ในตลาดพอสมควรแล้ว เพราะฉะนั้นถ้าทำคอนโดมิเนียม ในราคาสูงเกินไป จะยิ่งขายได้ยากมากขึ้น

แต่ทั้งนี้ต้องพิจารณาปัจจัย “โลเกชัน” ประกอบด้วยเช่นกัน เพราะถ้าตั้งอยู่ในพื้นที่ใจกลางเมือง หรือย่าน CBD มูลค่าที่ดิน และราคาอสังหาริมทรัพย์ยังคงขยับสูงขึ้น

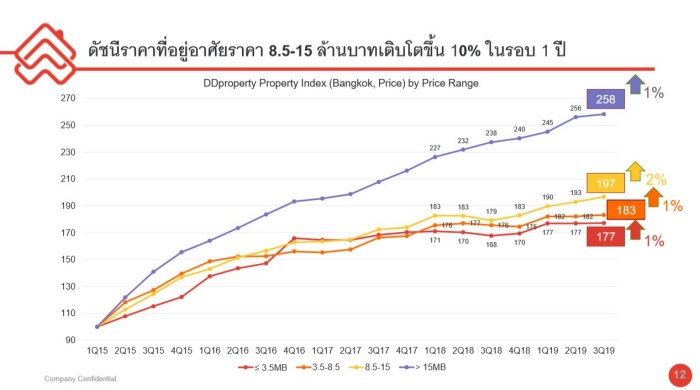

7. ที่อยู่อาศัยราคา 5 – 15 ล้าน เติบโต 10% สวนทางราคาต่ำกว่า 3 ล้าน โต 1%

อสังหาริมทรัพย์ มูลค่ามากกว่า 15 ล้านบาทขึ้นไป เติบโต 1% ซึ่งตลาดนี้ถือว่าอยู่ยอดบนพีระมิด ไม่มีปัจจัยเสี่ยงด้านหนี้ครัวเรือน และผู้ซื้อสามารถซื้อได้ทุกโอกาสตามที่เขาต้องการ

ขณะที่ตลาดรองลงมา ราคา 8.5 – 15 ล้านบาท ในรอบ 1 ปีที่ผ่านมาโต 10% เป็นเซ็กเมนต์ที่โตมากที่สุด โดยได้อานิสงค์จากมาตรการต่างๆ ของภาครัฐที่ออกมา และการทำโปรโมชั่นของผู้ประกอบการอสังหาฯ

ส่วนเซ็กเมนต์ 3.5 – 8 ล้านบาท และต่ำกว่า 3 ล้านบาท มีอัตราการเติบโต 1%

8. ทำเลเด่น “บางกะปิ – คลองสาน – บางนา”

การเกิดขึ้นของรถไฟฟ้าส่วนต่อขยาย และ Landmark ใหม่ๆ กลายเป็นตัวขับเคลื่อนสำคัญของ “ทำเลเด่น” ในกรุงเทพฯ ปี 2562 ส่วนใหญ่อยู่ในพื้นที่ City Fringe ตามแนวรถไฟฟ้าส่วนต่อขยาย และรถไฟฟ้าสายใหม่ มี 3 ทำเลเด่นที่น่าสนใจคือ

-

เขตบางกะปิ เติบโตต่อเนื่องมา 8 ไตรมาสแล้ว ได้อานิสงค์จากรถไฟฟ้าสายสีเหลือง ลาดพร้าว-สำโรง และรถไฟฟ้าสายสีส้ม ช่วงศูนย์วัฒนธรรมฯ – มีนบุรี (สุวินทวงศ์)

-

เขตคลองสาน เติบโตต่อเนื่องมา 5 ไตรมาส ปัจจัยส่วนสำคัญมาจากการเกิดขึ้นของโครงการ ICONSIAM ทำให้คอนโดมิเนียม และอสังหาฯ ในย่านนั้นปิดการขายได้รวดเร็ว ทั้งยังทำให้ย่านคลองสาน กลายเป็นทำเลที่ตอบโจทย์ด้านการท่องเที่ยว และการอยู่อาศัย

-

เขตบางนา เติบโตต่อเนื่องมา 2 ไตรมาส เป็นผลมาจากรถไฟฟ้า BTS ที่เชื่อมต่อถึงสมุทรปราการ และในอนาคตจะเชื่อมต่อถึงคูคต ทำให้มีดัชนีราคาเพิ่มขึ้นตลอดปี 2562

9. “คอนโด” ยังเป็นอสังหาฯ ที่มี Supply มากสุด – เฝ้าระวัง “โซนบุคคโล” Oversupply

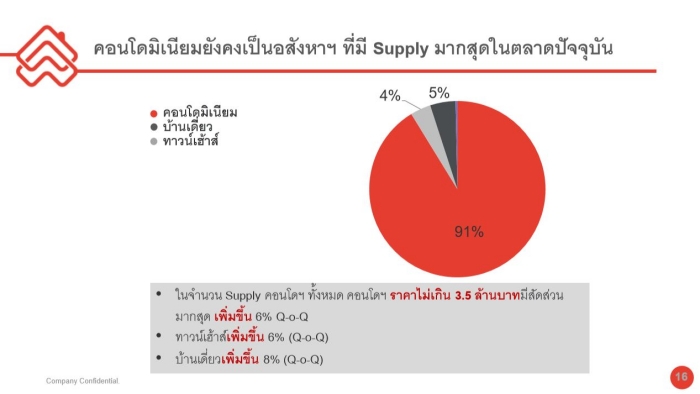

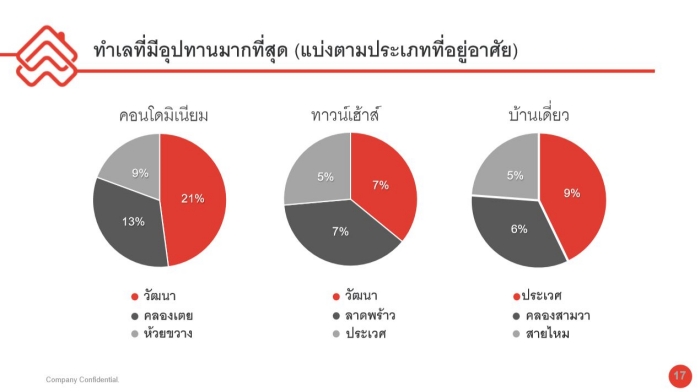

ปัจจุบัน “คอนโดมิเนียม” เป็นอสังหาริมทรัพย์ที่มีจำนวนมากที่สุด ถ้าเทียบ 100% คิดเป็นสัดส่วน 91% โดยเฉพาะในระดับราคาไม่เกิน 3.5 ล้านบาท มีสัดส่วนมากสุด

ขณะที่ “ทาวน์เฮ้าส์” มี Supply เพิ่มขึ้น 5% และ “บ้านเดี่ยว” เพิ่มขึ้น 8%

เมื่อเจาะลึกทำเลในกรุงเทพฯ ที่มี Supply มากที่สุด แบ่งตามประเภที่อยู่อาศัย พบว่า “คอนโดมิเนียม” หนาแน่นใน 3 เขตหลักคือ วัฒนา, คลองเตย, ห้วยขวาง

ส่วน “ทาวน์เฮ้าส์” เน้นขยายในเขตวัฒนา, ลาดพร้าว, ประเวศ ขณะที่ “บ้านเดี่ยว” ส่วนใหญ่อยู่รอบนอกออกจากโซน CBD ไม่ว่าจะเป็นประเวศ, คลองสามวา และสายไหม

ทั้งนี้ ปัจจุบันพบว่าบางพื้นที่ของกรุงเทพฯ เกิดภาวะ Oversupply แล้ว แต่ยังไม่ถึงกับน่ากังวลมากนัก เพียงแต่ต้องเฝ้าระวัง เช่น เขตธนบุรี โซนบุคคโล มีปริมาณอสังหาฯ ประเภทคอนโดมิเนียมในราคาต่ำกว่า 3 – 3.5 ล้านบาทพอสมควร

ส่วนแนวโน้มการพัฒนาโครงการของ Developer ปี 2563 คาดว่าผู้ประกอบการยังคงพัฒนาโครงการในย่านศูนย์กลางธุรกิจของกรุงเทพฯ และพื้นที่ City Fringe รวมทั้งหันมาพัฒนาโครงการแนวราบมากขึ้น เพื่อเจาะกลุ่ม Real Demand ที่ต้องการซื้อเพื่ออยู่อาศัยจริง ทดแทนกลุ่มนักลงทุนเก็งกำไรที่หายไปจากมาตรการ LTV

10. โซน EEC ทำเลอนาคตใหม่อสังหาฯ ไทย

แม้อสังหาฯ ต่างจังหวัดชะลอตัว แต่จังหวัดภาคตะวันออก เช่น ชลบุรี อำเภอสัตหีบ ราคาอสังหาฯ ปรับตัวเพิ่มขึ้น 8% (เทียบไตรมาสต่อไตรมาส) และ 17% (เทียบปีต่อปี) ซึ่งได้รับอนิสงค์จากโครงการพัฒนาระเบียงเศรษฐกิจภาคตะวันออก หรือ EEC ที่ภาครัฐ จะพัฒนารถไฟความเร็วสูงเชื่อม 3 สนามบิน, รถไฟทางคู่เชื่อม 3 ท่าเรือ, ทางหลวง และมอเตอร์เวย์, โครงสร้างพื้นฐานดิจิทัล

ดังนั้น นอกจากลูกค้าไทยที่เข้าไปซื้ออสังหาฯ ในโซน EEC แล้ว คาดการณ์ว่าจะมีชาวต่างชาติ เข้าไปลงทุนซื้อคอนโดมิเนียมในพื้นที่ดังกล่าว

11. ความพึงพอใจของผู้บริโภคต่ออสังหาฯ ลดลง ปัจจัยหลักมาจาก “ราคาแพงเกินไป”

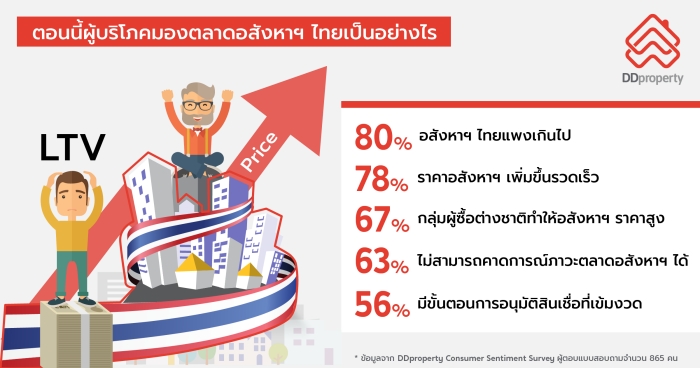

จากผลสำรวจความคิดเห็นของผู้บริโภคต่อสภาพตลาดอสังหาริมทรัพย์ DDproperty Consumer Sentiment Survey ล่าสุดพบว่า ความพึงพอใจของผู้บริโภคปรับตัวลดลงมาอยู่ที่ 61% จาก 66% ในการสำรวจครั้งก่อนหน้า โดยมีสาเหตุดังนี้

-

80% ของผู้ตอบแบบสอบถาม บอกว่าราคาอสังหาริมทรัพย์ไทยในปัจจุบันแพงเกินไป

เช่น ราคาคอนโดมิเนียในย่าน CBD ปัจจุบันไม่ต่ำกว่า 200,000 บาทต่อตารางเมตร ในขณะที่โดยเฉลี่ยทั้งกรุงเทพฯ ราคาอยู่ที่ 140,000 บาทต่อตารางเมตร

-

78% บอกว่าราคาอสังหาฯ เพิ่มขึ้นอย่างรวดเร็ว

-

67% บอกว่ากลุ่มผู้ซื้อต่างชาติ ทำให้อสังหาฯ ราคาสูงขึ้น

-

63% บอกว่าไม่สามารถคาดการณ์ภาวะตลาดอสังหาฯ ได้

-

56% บอกว่ามีขั้นตอนการอนุมัติสินเชื่อที่เข้มงวด

นอกจากนี้ยังพบว่า 75% บอกว่าเศรษฐกิจยังไม่ฟื้นตัวดี และ 40% รู้สึกไม่พึงพอใจที่รัฐบาลไม่ได้ออกมาตรการใดๆ ที่จะช่วยสนับสนุนให้ผู้บริโภคสามารถซื้อที่อยู่อาศัยได้ง่ยขึ้น โดยสูงขึ้นจากการสำรวจครั้งก่อนหน้า ซึ่งอยู่ที่เพียง 27%

สิ่งที่น่าสังเกตประการหนึ่ง คือ เวลานี้เริ่มเห็นตลาด “ปล่อยเช่า” และ “เช่า” มีมากขึ้น

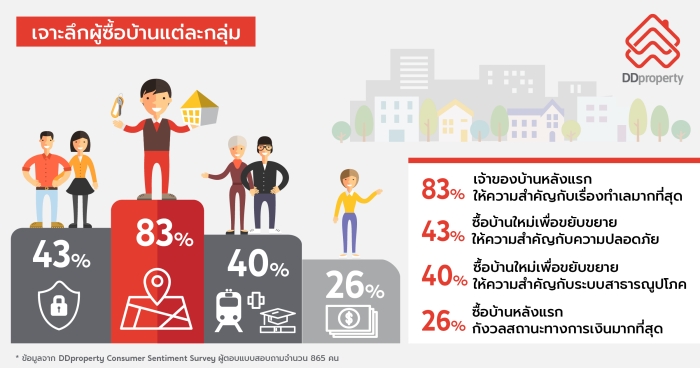

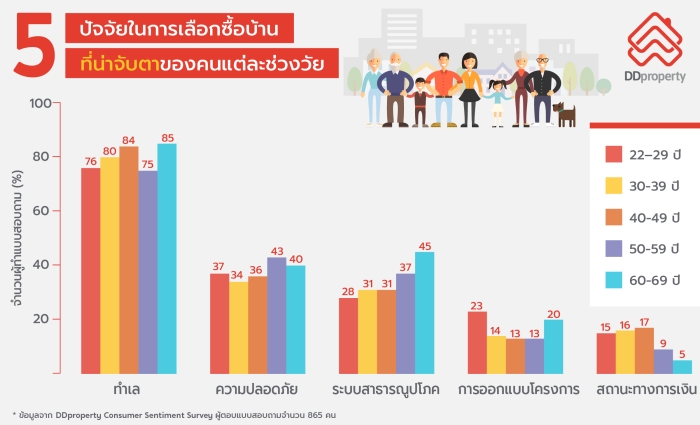

12. ทุกช่วงวัยให้ความสำคัญกับ “ทำเล” มากสุด – กลุ่มผู้ซื้อบ้านหลังแรกกังวล “ดอกเบี้ยบ้าน”

เมื่อถามถึงปัจจัยพิจารณาเลือกซื้อที่อยู่อาศัย พบว่าคนทุกวัยยังคงให้ความสำคัญกับ “ทำเล” เป็นปัจจัยแรก แต่ยังมีปัจจัยอื่นที่ผู้บริโภคให้ความสำคัญแตกต่างกันออกไป

-

กลุ่มวัยใกล้เกษียณ (อายุ 50 – 59 ปี) มากถึง 42% มองว่าความปลอดภัยของทำเลเป็นปัจจัยสำคัญ

-

กลุ่มผู้สูงอายุ 60 – 69 ปี ถึง 45% มองเรื่องระบบขนส่งสาธารณะ และสิ่งอำนวยความสะดวก

-

กลุ่มที่อยากขยับขยาย ถึง 40% ให้ความสำคัญกับระบบขนส่งสาธารณะ

-

กลุ่มผู้ซื้อบ้านหลังแรก ถึง 26% มีความกังวลเรื่องอัตราดอกเบี้ยมากกว่ากลุ่มอื่น

13. Gen Y – Gen X เป็นหนี้มากสุด – Gen Z ก่อหนี้เร็วขึ้น ปัจจัยเสี่ยงอสังหาฯ ในอนาคต

เวลานี้หนึ่งในปัญหาใหญ่ของประเทศ ที่สำคัญไม่แพ้เศรษฐกิจระดับมหภาค คือ “ปัญหาหนี้ครัวเรือน” เพิ่มขึ้น ข้อมูลจากธนาคารแห่งประเทศไทย ระบุว่าในไตรมาส 2/2562 จำนวนหนี้ครัวเรือนในไทย อยู่ที่กว่า 13 ล้านล้านบาท เพิ่มขึ้น 5.8% จากไตรมาส 2/2561 ที่เวลาอยู่ที่ 12.3 ล้านล้านบาท

นอกจากนี้ธนาคารแห่งประเทศไทย ได้ศึกษาสถิติจากเครดิตบูโร คนไทย 21 ล้านรายเป็นหนี้ และพบว่าหนี้ครัวเรือนต่อ GDP ของไทยในปี 2561 อยู่ที่ 78.6% สูงเป็นอันดับ 2 ของเอเชีย รองจากเกาหลีใต้ที่มีหนี้ครัวเรือนต่อ GDP สูงสุดในภูมิภาคนี้ (97.7%)

ในจำนวนคนไทย 21 ล้านคนที่เป็นหนี้ มากกว่า 3 ล้านคน หรือ 15.9% เป็นหนี้เสีย

ข้อมูลสถิติ คนไทยที่เป็นหนี้ครัวเรือนครอบคลุมตั้งแต่อายุ 20 – 80 ปี ถ้าแยกออกเป็น Generation พบว่า คนกลุ่ม “Gen Y” และ “Gen X” มีหนี้มากที่สุด โดย Gen Y มีหนี้ครัวเรือนสูงถึง 3.8 ล้านล้านบาท เช่นเดียวกับกลุ่ม Gen X มีหนี้ครัวเรือน 3.8 ล้านล้านบาท

คนช่วงอายุ 36 – 43 ปี ถือว่าอยู่ในช่วง Mid-life Crisis คือ มีภาระที่ต้องดูแล ทั้งดูแลสมาชิกในครอบครัว, ยังมีหนี้บ้าน, สินเชื่อยานยนต์, บัตรเครดิต, หนี้ผ่อนของ

อย่างไรก็ตามที่น่าเป็นกังวล และน่าจับตามองอย่างใกล้ชิดคือ คนกลุ่ม “Gen Z” วัยเริ่มทำงาน ซึ่งเป็นวัยที่เริ่มทำบัตรเครดิต พบว่าปัจจุบันคนกลุ่มนี้มีหนี้โดยรวมแล้วถึง 14,000 ล้านบาท แต่เป็น NPL แล้วถึง 5,300 ล้านบาท โดยส่วนใหญ่เป็นหนี้สินเชื่อส่วนบุคคล เช่น หนี้ผ่อนของต่างๆ และสินเชื่อยานยนต์ ไม่ว่าจะเป็นรถยนต์ หรือรถจักรยานยนต์

เมื่อเห็นสถานการณ์ “หนี้ครัวเรือนไทย” ที่อยู่ในกลุ่ม Gen Y และ Gen X มากที่สุด ซึ่งถือเป็นลูกค้ากลุ่มใหญ่ของตลาดอสังหาริมทรัพย์ จึงนับเป็นความท้าทายไม่น้อย เพราะถ้าหากหนี้ครัวเรือนในประชากรกลุ่มนี้เพิ่มขึ้น นั่นหมายความว่า ความสามารถในการผ่อนชำระค่างวดบ้าน ย่อมลดลง หรือลามไปถึงไม่มีกำลังซื้อได้ในอนาคต

ขณะเดียวกัน Gen Z แม้วันนี้ยังไม่ใช่เป็นลูกค้ากลุ่มใหญ่ของธุรกิจอสังหาริมทรัพย์ก็ตาม แต่เป็นลูกค้ากลุ่มใหญ่ของสินเชื่อส่วนบุคคล และสินเชื่อยานยนต์ ทว่าปัจจุบันคนไทยเป็นหนี้ครัวเรือนเร็วขึ้นในขณะที่อายุยังน้อย เรียกได้ว่าเพิ่งจบการศึกษา และเริ่มทำงาน ก็เป็นหนี้กันแล้ว

เพราะฉะนั้นถ้ามองยาวไปไกล หากหนี้ครัวเรือนในประชากรกลุ่มนี้เพิ่มขึ้น อีกทั้งหนี้เสีย หรือ NPL สูงขึ้น ย่อมกระทบกับตลาดอสังหาริมทรัพย์ในอนาคตอย่างแน่นอน เพราะตาม Life Stage ในวันหนึ่งข้างหน้าคนกลุ่มนี้ ต้องเข้าสู่วัยที่อยากมีบ้านของตัวเอง และวัยสร้างครอบครัว ดังนั้นหากในวันนี้ Gen Z ยังมีภาระหนี้อยู่ จะทำให้ความสามารถในการยื่นขอกู้สินเชื่อ และความสามารถในการผ่อนชำระลดลงไปด้วย

ดังนั้นสถานการณ์ “หนี้ครัวเรือนไทย” จึงเป็นความท้าทายใหญ่ของธุรกิจอสังหาริมทรัพย์ไทย ทั้งในวันนี้ และอนาคต

14. อสังหาฯ ไทยต้องพึ่งพา New S-Curve ใหม่

TDRI รายงานว่า ถ้ามอง 10 ปีข้างหน้า “S-Curve” ที่เคยเป็นปัจจัยหลักกระตุ้นอสังหาริมทรัพย์ในประเทศไทยช่วง 10 – 20 ปีที่ผ่านมา (รายละเอียดข้อ 3) บางตัวกำลังจะหมดไปแล้ว

ดังนั้นเมื่อพึ่งพาปัจจัย S-Curve บางตัวเดิมไม่ค่อยได้แล้ว การจะขับเคลื่อนภาคอสังหาริมทรัพย์ให้เติบโตต่อในอนาคต ต้องเกาะไปกับ S-Curve เดิมที่ยังมีศักยภาพ และ New S-Curve คือ

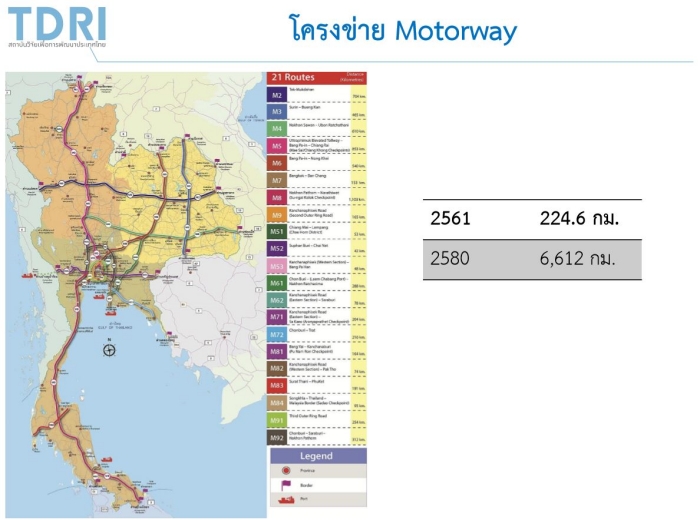

– ภาคขนส่ง ภาครัฐมีแผนขยายโครงข่ายคมนาคมขนส่ง ทั้งทางถนน และระบบราง

ปัจจุบันประเทศไทยมี “มอเตอร์เวย์” ความยาว 200 กิโลเมตร แต่อีก 20 ปีข้างหน้าจะเป็น 6,000 กิโลเมตร นี่เป็นโอกาสของอสังหาฯ ที่จะเกิดขึ้นตามแนวมอเตอร์เวย์ใหม่ที่จะสร้างขึ้น

ขณะที่การขนส่งระบบราง “รถไฟ” จะขยายจาก 4,000 กิโลเมตร เป็น 7,900 กิโลเมตร

– การท่องเที่ยว จังหวัดที่โตกว่าภาพรวมของเศรษฐกิจของไทยคือ จังหวัดท่องเที่ยวหลัก กับจังหวัดที่มีศักยภาพสูงในภาคตะวันออกเฉียงเหนือ

เพราะฉะนั้นถ้าอสังหาริมทรัพย์จะผูกกับภาคท่องเที่ยว ต้องเน้นไปที่จังหวัดท่องเที่ยว หรือจังหวัดในภาคตะวันออกเฉียงเหนือที่มีศักยภาพสูง

– ภาคการผลิต เฉพาะ EEC และ Aeropolis

แม้ปัจจุบันภาคการผลิตจะเป็นธุรกิจดาวโรย แต่สำหรับภาคการผลิตใน EEC ยังคงเติบโต ดังนั้นถ้าอสังหาริมทรัพย์จะผูกกับภาคการผลิต ต้องมุ่งไปที่ EEC

นอกจากนี้ภาครัฐพยายามสร้างฐานเศรษฐกิจใหม่ คือ “Aeropolis” หรือ “มหานครอากาศยานครบวงจร” การเอาท่าอากาศยานมาเป็นจุดนำในการสร้างเมือง เช่น มีแผนพัฒนาสนามบินอู่ตะเภาให้เป็น Aeropolis ซึ่งจะตามมาด้วยการเติบโตของเมืองในพื้นที่นั้น และเกิดโครงการอสังหาฯ ใหม่

– กำลังซื้อต่างชาติ เป็น S-Curve เดิมที่ยังคงมีส่วนช่วยผลักดันอสังหาริมทรัพย์ไทย

แต่ทั้งนี้ขึ้นอยู่กับภาครัฐว่าจะมีนโยบายสำหรับการถือครองอสังหาริมทรัพย์ของชาวต่างประเทศอย่างไร เพราะถ้าผลักดัน โดยไม่มีนโยบาย หรือกฎหมายรัดกุม จะเสี่ยงกับความมั่นคงของประเทศ

15. รูปแบบการอยู่อาศัยใจกลางเมือง ยังเป็น “คอนโดมิเนียม” และโครงการ “Mixed-use” มากขึ้น

เนื่องจากมีความคุ้มค่าในการพัฒนาโครงการมากกว่าโครงการรูปแบบอื่น เพราะราคาที่ดินค่อนข้างสูง โดยเฉพาะตามแนวเส้นทางรถไฟฟ้า ซึ่งในปี 2570 ที่เป็นปีสุดท้ายของแผนการพัฒนาโครงข่ายรถไฟฟ้าในกรุงเทพฯ จะมีรถไฟฟ้ารวมทั้งหมด 11 สาย จำนวน 297 สถานี ระยะทางรวม 466.1 กิโลเมตร จะได้เห็นภาพคอนโดมิเนียมเพิ่มมากขึ้น และคาดว่าจะเริ่มเห็นภาพการพัฒนาโครงการรูปแบบ Mixed-use และคอนโดมิเนียมแบบ Leasehold มากขึ้น เพื่อลดความเสี่ยงและสร้างผลตอบแทนระยะยาวให้กับผู้ประกอบการ

16. PropTech กลายเป็น New Normal ที่ต้องมี

ปัจจุบันเริ่มเห็นผู้พัฒนาโครงการหลายรายให้ความสำคัญกับเทคโนโลยีที่ช่วยอำนวยความสะดวกสบายให้กับลูกบ้าน จนเป็น New Normal ของโครงการที่อยู่อาศัยที่ต้องมี

เช่น การนำระบบปัญญาประดิษฐ์ (artificial intelligence หรือ AI) และแอปพลิเคชันต่าง ๆ มาเป็นส่วนหนึ่งของการบริการหลังการขาย

ในอนาคตคาดว่าจะเป็นมาตรฐานของการพัฒนาโครงการ ตอบรับทั้งกลุ่มคนรุ่นใหม่และสังคมผู้สูงอายุเพื่ออำนวยความสะดวกและเพิ่มความปลอดภัยให้กับผู้อยู่อาศัยมากขึ้น

17. Developer จะใช้โมเดล Joint Venture มากขึ้น

ต่อไปจะเห็นภาพการ Joint Venture ระหว่างผู้พัฒนาโครงการ หรือภาคธุรกิจที่เกี่ยวเนื่อง เช่น ด้านนวัตกรรมต่าง ๆ ทั้งไทยและต่างชาติ อาทิ ญี่ปุ่นและจีนมากขึ้น ซึ่งข้อดีคือผู้ซื้อจะได้สินค้าที่มีคุณภาพและได้มาตรฐานระดับสากลมากขึ้น

18. ตลาดอาคารสำนักงาน จะมีปริมาณพื้นที่สำนักงานใหม่เพิ่มขึ้นจำนวนมาก

ขณะที่อสังหาริมทรัพย์ เพื่อการพาณิชย์ประเภท “อาคารสำนักงาน” CBRE (ซีบีอาร์อี) รายงานว่า ในปี 2562 ตลาดอาคารสำนักงานในกรุงเทพฯ ยังคงเป็นตลาดที่แข็งแกร่ง แต่ความท้าทายต่างๆ กำลังจะเกิดขึ้นในอนาคตอันใกล้จากปริมาณพื้นที่สำนักงานใหม่ที่จะเพิ่มขึ้นอย่างมาก

ในช่วงไตรมาส 3 ที่ผ่านมามีพื้นที่สำนักงานใหม่เพิ่มเข้าสู่ตลาดมากกว่า 125,000 ตารางเมตร และจะมีอีก 70,000 ตารางเมตรที่คาดว่าจะแล้วเสร็จภายในสิ้นปี 2562

ทั้งนี้จากฐานข้อมูลและการคาดการณ์ของ CBRE พบว่า ปริมาณพื้นที่สำนักงานที่เพิ่มขึ้นยังอยู่ในระดับที่สอดคล้องกับปริมาณการใช้พื้นที่ใหม่ซึ่งอยู่ที่ระดับ 200,000 ตารางเมตรต่อปี

อย่างไรก็ตาม ในปัจจุบันมีพื้นที่สำนักงานใหม่อีกราว 1 ล้านตารางเมตรที่อยู่ระหว่างการก่อสร้างและมีกำหนดที่จะแล้วเสร็จระหว่างปี 2563 – 2566 โดยส่วนใหญ่เป็นโครงการใหม่ที่อยู่ตามแนวรถไฟฟ้า

นอกจากนี้ในช่วงไม่กี่ปีที่ผ่านมา Co-Working Space เข้ามามีบทบาทสำคัญในตลาดอาคารสำนักงานในฐานะที่เป็นหนึ่งในผู้ใช้พื้นที่หลักในตลาด

ด้านค่าเช่าพื้นที่สำนักงานยังคงปรับตัวสูงขึ้นอย่างต่อเนื่องในปีนี้ในระดับ 3 – 5% เมื่อเทียบกับปีก่อน เนื่องจากอาคารสำนักงานที่มีค่าเช่าสูงส่วนใหญ่ได้ถูกเช่าไปแล้ว จึงคาดว่าค่าเช่าจะยังคงเพิ่มขึ้นอย่างต่อเนื่องในอนาคตอันใกล้นี้ แต่เพิ่มขึ้นในอัตราที่ช้าลง เนื่องจากเจ้าของอาคารหลายรายไม่ต้องการเพิ่มค่าเช่าเพื่อรักษาผู้เช่าเอาไว้ โดยเฉพาะในอาคารสำนักงานเก่า

เพราะในช่วง 4 ปีข้างหน้าจะมีปริมาณพื้นที่สำนักงานใหม่เพิ่มขึ้นในตลาดเป็นจำนวนมาก ส่งผลให้อัตราพื้นที่ว่างในอาคารสำนักงานเก่าจะสูงขึ้น

ในขณะที่ผู้เช่ามีแนวโน้มที่จะย้ายจากอาคารระดับเกรดบี ไปยังอาคารระดับเกรดเอ เพราะมีค่าเช่าไม่ต่างกันมากนัก ดังนั้นเจ้าของอาคารจะจำเป็นต้องเสนอเงื่อนไขการเช่าที่น่าสนใจพร้อมกับปรับปรุงอาคารของตนเองเพื่อแข่งขันในตลาดที่มีการแข่งขันสูงได้

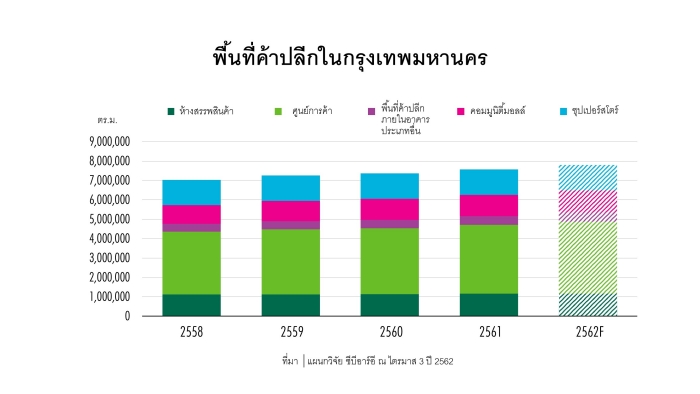

19. Retailtainment เทรนด์ค้าปลีกยุค Omni-channel

อสังหาริมทรัพย์ เพื่อการพาณิชย์ประเภท “ค้าปลีก” ในช่วง 20 ปีที่ผ่านมามีการขยายตัวอย่างมากในประเทศไทย และถือเป็นหนึ่งในเซ็กเมนต์หลักของอุตสาหกรรมอสังหาฯ

แม้ปี 2562 ภาพรวมตลาดค้าปลีกในปีนี้ยังคงซบเซา เนื่องจากประเทศไทยต้องเผชิญกับความเชื่อมั่นของผู้บริโภคที่อยู่ในระดับต่ำ และกำลังซื้อที่ลดลงจากภาวะหนี้ครัวเรือนที่อยู่ในระดับสูง และดัชนีความเชื่อมั่นผู้บริโภค (CCI) ลดลง ในเดือนกันยายน 2562 แตะระดับ 72.2 ซึ่งเป็นระดับที่ต่ำที่สุดในรอบ 39 เดือน คิดเป็นลดลง 10.1% ต่อปี

ดังนั้นเพื่อเป็นการกระตุ้นการใช้จ่าย ในช่วงครึ่งหลังของปี 2562 รัฐบาลได้ออกมาตรการและโครงการใหม่ๆ เพื่อกระตุ้นการใช้จ่ายในประเทศ ได้แก่ บัตรสวัสดิการแห่งรัฐ การลดอัตราดอกเบี้ย และโครงการ “ชิม ช็อป ใช้” ที่รัฐบาลมอบเงินให้ประชาชนใช้จ่ายผ่านกระเป๋าเงินอิเล็กทรอนิกส์ (e-Wallet) และลดหย่อนภาษีสำหรับผู้ที่ท่องเที่ยวภายในประเทศ

CBRE เชื่อว่าโครงการนี้น่าจะเป็นประโยชน์ต่อผู้ค้าปลีกรายใหญ่โดยเฉพาะห้างสรรพสินค้าและซุปเปอร์สโตร์มากกว่า เนื่องจากสามารถเข้าถึงได้สะดวกกว่าร้านค้าท้องถิ่นในชนบท

จากการสำรวจพื้นที่ค้าปลีกโดยแผนกวิจัย CBRE พบว่าไตรมาส 3 ปี 2562 มีพื้นที่การค้าปลีกในกรุงเทพฯ รวมทั้งสิ้น 7.8 ล้านตารางเมตร เพิ่มขึ้น 4.39% ต่อปี

ขณะเดียวกันค้าปลีกในไทย ยังเกิดเทรนด์ “Retailtainment” (รีเทลเทนเมนท์) ยังคงได้รับการพัฒนาอย่างต่อเนื่อง และเริ่มเห็น Co-Working Space เข้าไปใช้พื้นที่ขนาดใหญ่ในโครงการค้าปลีกในย่านใจกลางธุรกิจของกรุงเทพฯ หรือ CBD มากขึ้น

ผู้พัฒนาโครงการค้าปลีกคาดหวังว่าการผนึกกำลังกันนี้จะช่วยเพิ่มปริมาณลูกค้าที่เข้ามาใช้บริการโครงการค้าปลีกในวันธรรมดา รวมถึงเติมเต็มพื้นที่ว่างขนาดใหญ่ในโซนที่ได้รับความนิยมน้อยกว่า

นอกจากนี้เพื่อที่จะแข่งขันในตลาดที่มีการแข่งขันสูงได้ ร้านค้าปลีกบางรายยอมลดขนาดร้านค้าแบบสแตนด์อโลนของตนเองลงเพื่อให้เหมาะกับห้างสรรพสินค้า คอมมูนิตี้มอลล์ และซุปเปอร์สโตร์

ไม่เพียงแค่ผู้ค้าปลีกที่มีหน้าร้านเท่านั้นที่มุ่งสู่การใช้ช่องทางการค้าที่หลากหลาย (omni-channel) ร้านค้าปลีกออนไลน์รายใหม่จำนวนมากก็ได้ขยายไปสู่การมีหน้าร้านในโครงการค้าปลีกเพื่อเป็นโชว์รูมและจุด “คลิกและรับ” สินค้าและด้วยพื้นที่ค้าปลีกใหม่จำนวนมากที่กำลังจะเกิดขึ้นในอนาคต ผู้พัฒนาโครงการค้าปลีกจำเป็นที่จะต้องนำเทคโนโลยีที่มีความรวดเร็วเข้ามาใช้และสร้างจุดขายที่ไม่ซ้ำใครให้แก่ศูนย์การค้าของตนเพื่อให้สามารถอยู่รอดได้

20. ทำความเข้าใจ พ.ร.บ. ภาษีที่ดินและสิ่งปลูกสร้าง

เป็นอีกหนึ่งปัจจัยสำคัญของธุรกิจอสังหาริมทรัพย์ และผู้บริโภค สำหรับ พ.ร.บ. ภาษีและสิ่งปลูกสร้างฉบับล่าสุด ที่จะมีผลบังคับใช้ในปี 2563 โดยมีหลักการว่าใครเป็นเจ้าของที่ดินและสิ่งปลูกสร้าง (เจ้าของกรรมสิทธิ์) จะมีหน้าที่เสียภาษีที่ดินฯโดยแบ่งตามลักษณะการใช้ประโยชน์ในที่ดิน 4 ประเภทคือ

-

“เพื่อการเกษตร”

-

“ที่อยู่อาศัย”

-

“อื่น ๆ” เป็นที่ดินที่ใช้เพื่อวัตถุประสงค์อื่นที่ไม่ใช่กรณีของการปล่อยทิ้งรกร้าง เช่น ใช้เพื่อพาณิชยกรรม, อุตสาหกรรม, โรงแรม, อพาร์ทเมนท์, บ้านให้เช่า

-

“ที่ดิน หรือสิ่งปลูกสร้างรกร้างว่างเปล่า” เป็นที่ดินหรือสิ่งปลูกสร้างที่ไม่ได้ถูกใช้ประโยชน์ ถือเป็นที่ดินหรือสิ่งปลูกสร้างประเภทที่จะถูกจัดเก็บภาษีในอัตราสูงที่สุด

ขณะที่ทรัพย์สินที่ได้รับการยกเว้นไม่ต้องเสียภาษีที่ดินและสิ่งปลูกสร้าง มีดังนี้

-

ทรัพย์สินของรัฐที่ไม่ได้หาผลประโยชน์ และทรัพย์สินที่ใช้เพื่อประโยชน์สาธารณะ ทั้งของรัฐ และเอกชน

-

ที่ดินและสิ่งปลูกสร้างของสหประชาชาติ และสถานฑูต

-

ทรัพย์ส่วนกลางของอาคารชุด หมู่บ้านจัดสรร และนิคมอุตสาหกรรม

-

บ้านพักอาศัยหลัก 1 หลังในกรณีเป็นเจ้าของที่ดินและบ้าน มูลค่าไม่เกิน 50 ล้านบาท

-

บ้านพักอาศัยหลัก 1 หลังในกรณีเป็นเจ้าของเฉพาะบ้าน มูลค่าไม่เกิน 10 ล้านบาท

-

ที่ดินเกษตรกรรมของบุคคลธรรมดา ไม่ต้องเสียภาษีใน 3 ปีแรก